La bougie japonaise, également connue sous le nom de candlestick, est une méthode d’analyse technique utilisée principalement dans les marchés financiers, comme les actions, les devises et les matières premières. Son origine remonte au XVIIe siècle au Japon, où elle était utilisée pour analyser le commerce du riz.

Origine

La méthode des bougies japonaises a été développée par un commerçant japonais du nom de Munehisa Homma. Ce dernier a étudié les mouvements de prix du riz au marché de Sakata et a introduit un système visuel pour représenter l’évolution des prix. Il a également pris en compte les facteurs psychologiques influençant les marchés.

Structure

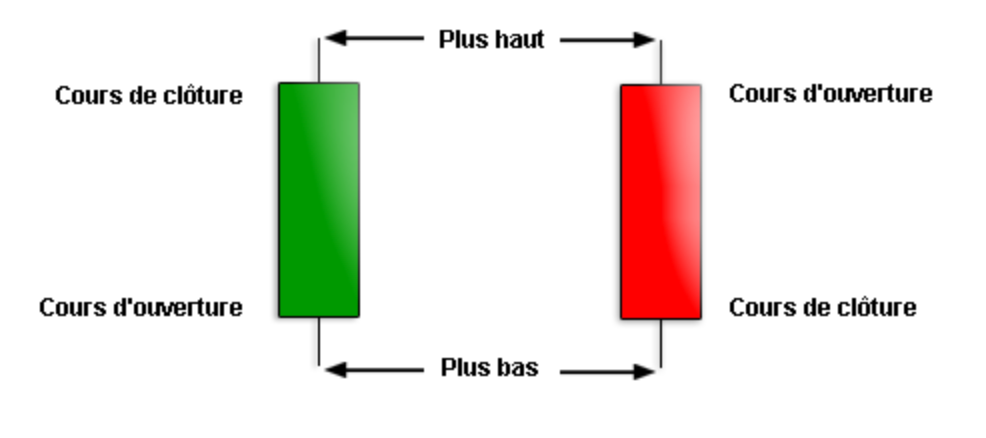

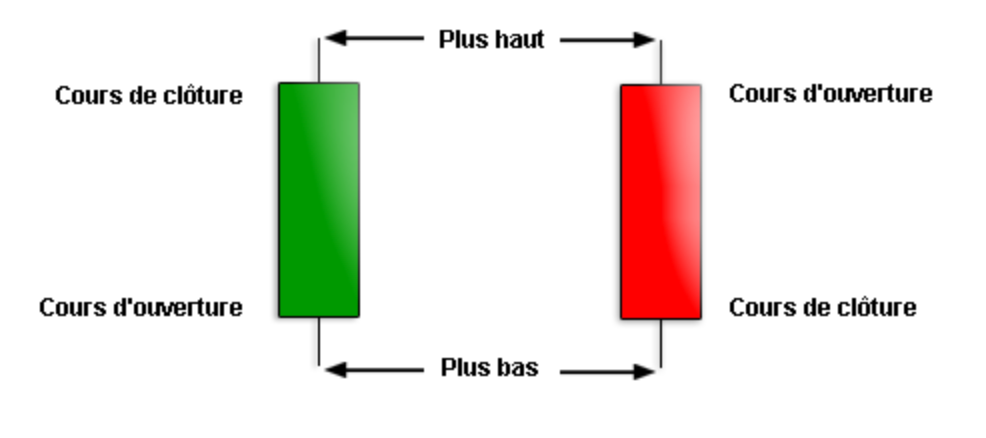

Chaque bougie japonaise représente une période donnée (par exemple, une journée, une heure ou une minute) et se compose de quatre éléments principaux :

Le prix d’ouverture

Le prix de clôture

Le prix le plus haut

Le prix le plus bas

Les bougies sont souvent colorées pour indiquer si le prix a augmenté ou diminué au cours de la période :

Blanche/verte : hausse (clôture au-dessus de l’ouverture).

Noire/rouge : baisse (clôture en dessous de l’ouverture).

Utilisation

Les bougies japonaises sont utilisées pour identifier les tendances et les configurations du marché, comme les renversements, les continuations et les niveaux de support/résistance. Parmi les configurations célèbres :

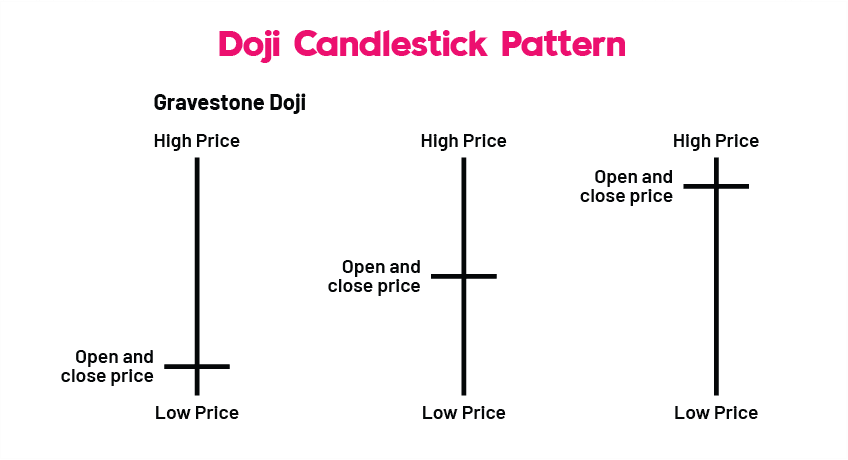

Doji : indique une indécision du marché.

Marubozu : montre une forte tendance haussière ou baissière.

Engloutissement haussier/baissier : signale un potentiel retournement.

Influence moderne

Aujourd’hui, les bougies japonaises sont intégrées dans la plupart des plateformes de trading et sont un outil essentiel pour les analystes techniques du monde entier. Leur efficacité repose sur leur capacité à représenter non seulement les mouvements de prix, mais également le sentiment du marché.